Thuế nhà thầu trong giao dịch nhập khẩu tại chỗ được xác định như thế nào?

Công ty A mua nguyên vật liệu từ 1 Công ty B ở nước ngoài, và Công ty này chỉ định cho Công ty C (là công ty con của Công ty B tại Việt Nam) giao hàng cho Công ty A. Công ty A và Công ty C đã làm tờ khai xuất nhập khẩu tại chỗ đối với hàng hóa Công ty C giao cho Công ty A. Vậy Công ty A có phải tính, kê khai và nộp thuế nhà thầu trong giao dịch này không? Các sắc thuế áp dụng là gì? Mức thuế suất áp dụng như thế nào? Kiểm toán Es-Glocal xin chia sẻ về trường hợp này như sau:

1. Nghĩa vụ thuế:

Theo Khoản 2, Điều 1, TT103/2014/TT-BTC về đối tượng áp dụng thuế nhà thầu:

"2. Tổ chức, cá nhân nước ngoài cung cấp hàng hoá tại Việt Nam theo hình thức xuất nhập khẩu tại chỗ và có phát sinh thu nhập tại Việt Nam trên cơ sở Hợp đồng ký giữa tổ chức, cá nhân nước ngoài với các doanh nghiệp tại Việt Nam ...

Ví dụ 1:

- Trường hợp 1: doanh nghiệp X ở nước ngoài ký hợp đồng mua vải của doanh nghiệp Việt Nam A, đồng thời chỉ định doanh nghiệp A giao hàng cho doanh nghiệp Việt Nam B (theo hình thức xuất nhập khẩu tại chỗ theo quy định của pháp luật). Doanh nghiệp X có thu nhập phát sinh tại Việt Nam trên cơ sở hợp đồng ký giữa doanh nghiệp X với doanh nghiệp B (doanh nghiệp X bán vải cho doanh nghiệp B).

Trong trường hợp này, doanh nghiệp X là đối tượng áp dụng theo quy định tại Thông tư này và doanh nghiệp B có trách nhiệm khai, khấu trừ và nộp thuế thay cho doanh nghiệp X theo quy định tại Thông tư này."

Theo ví dụ trên, Công ty B ở nước ngoài phát sinh thu nhập ở Việt Nam từ việc bán Nguyên vật liệu cho Công ty A, do đó, Công ty B là đối tượng áp dụng thuế nhà thầu và Công ty A có trách nhiệm kê khai, khấu trừ và nộp thay thuế nhà thầu cho Công ty B ở nước ngoài.

2. Các loại thuế áp dụng: thuế TNDN (Thuế GTGT: Công ty đã nộp thuế GTGT ở khâu nhập khẩu khi lập tờ khai xuất nhập khẩu tại chỗ với Công ty C thì Công ty không phải khấu trừ thuế GTGT nhà thầu).

3. Thu nhập chịu thuế TNDN:

Theo Điều 7, TT103/2014/TT-BTC:

"Điều 7. Thu nhập chịu thuế TNDN

1. Thu nhập chịu thuế TNDN của Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài là thu nhập phát sinh từ hoạt động cung cấp, phân phối hàng hoá; cung cấp dịch vụ, dịch vụ gắn với hàng hoá tại Việt Nam trên cơ sở hợp đồng nhà thầu, hợp đồng nhà thầu phụ (trừ trường hợp quy định tại Điều 2 Chương I)."

Như vậy, thu nhập chịu thuế TNDN của Công ty B trong trường hợp này là thu nhập phát sinh từ việc bán hàng cho Công ty A, được thể hiện trên hợp đồng mua bán giữa Công ty A và Công ty B.

4. Thuế suất áp dụng:

Căn cứ Khoản 2, Điều 13, TT 103:

|

STT |

Ngành kinh doanh |

Tỷ lệ (%) thuế TNDN tính trên doanh thu tính thuế |

|

1 |

Thương mại: phân phối, cung cấp hàng hoá, nguyên liệu, vật tư, máy móc, thiết bị; phân phối, cung cấp hàng hoá, nguyên liệu, vật tư, máy móc, thiết bị gắn với dịch vụ tại Việt Nam {bao gồm cả cung cấp hàng hoá theo hình thức xuất nhập khẩu tại chỗ (trừ trường hợp gia công hàng hóa cho tổ chức, cá nhân nước ngoài); cung cấp hàng hoá theo điều kiện giao hàng của Các điều khoản thương mại quốc tế - Incoterms } |

1 |

Như vậy, Công ty A có nghĩa vụ kê khai, khấu trừ và nộp 1% thuế TNDN đối với thu nhập Công ty A trả cho Công ty B ở nước ngoài.

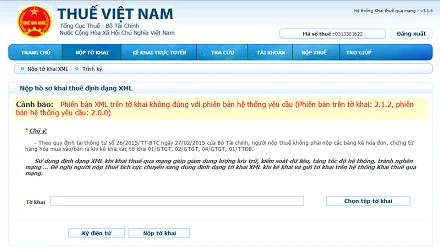

5. Thời hạn kê khai

Thời hạn để kê khai và nộp thuế thay cho nhà thầu theo lần phát sinh nghĩa vụ thuế chậm nhất là ngày thứ 10 kể từ ngày thanh toán tiền cho nhà thầu.

Trường hợp Công ty ký hợp đồng với nhà thầu nước ngoài mà theo thoả thuận tại hợp đồng nhà thầu, doanh thu nhà thầu nước ngoài nhận được không bao gồm thuế TNDN thì số thuế TNDN Công ty khấu trừ nộp thay cho nhà thầu nước ngoài Công ty được tính vào chi phí được trừ khi tính thuế TNDN.

Nội dung trên đây cũng được hướng dẫn bởi Cục thuế TP. Hồ Chí Minh theo Công văn số 1613 /CT-TTHT ngày 10 tháng 02 năm 2015. Mời các bạn tham khảo tại đây.