Thuế nhà thầu nhập khẩu máy móc và những quy định liên quan xoay quanh giá tính thuế cùng thuế suất thuế GTGT, TNDN tương ứng, ES xin được tổng hợp đến bạn đọc thông qua bài viết dưới đây:

- Thuế GTGT hàng nhập khẩu là gì? Nguyên tắc khấu trừ

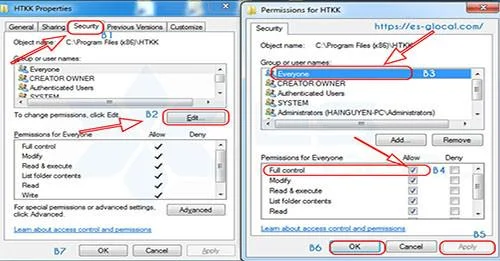

- Cách kê khai thuế nhà thầu trên HTKK nộp qua mạng

- Thuế nhà thầu hoa hồng môi giới và Cách xác định

Thuế Nhà thầu nhập khẩu máy móc vẫn luôn là một sắc thuế khó nhằn đối với các bạn kế toán. Để hiểu rõ về khoản thuế nhà thầu nước ngoài phải chịu khi bán máy móc thiết bị, dịch vụ đi kèm cho doanh nghiệp Việt Nam, trước hết ta cần nắm được bản chất của thuế Nhà thầu.

1. Hiểu rõ về thuế Nhà thầu

Thuế Nhà thầu hay còn gọi là Foreign Contractor Tax (FCT), được biết đến là loại thuế áp dụng đối với các đối tượng là tổ chức, cá nhân nước ngoài (nhà thầu, nhà thầu phụ nước ngoài) không hoạt động theo luật Việt Nam, có phát sinh thu nhập từ việc cung ứng dịch vụ hoặc dịch vụ gắn với hàng hóa tại Việt Nam.

2. Thuế Nhà thầu nhập khẩu máy móc?

Thuế Nhà thầu nhập khẩu máy móc được hiểu là khoản thuế áp dụng đối với Nhà thầu, nhà thầu phụ nước ngoài khi Nhà thầu tiến hành cung cấp máy móc, thiết bị, dịch vụ cho doanh nghiệp Việt Nam, phục vụ mục đích tiêu dùng tại Việt Nam.

Chú ý: Hoạt động nhập khẩu máy móc có thể không chịu thuế Nhà thầu, cụ thể: căn cứ theo Thông tư 103/2014/TT-BTC, trường hợp bên bán thực hiện giao hàng tại cửa khẩu nước sở tại hoặc tại cửa khẩu Việt Nam (các khoản chi phí, rủi ro và trách nhiệm phát sinh được chia sẻ tùy thuộc vào địa điểm giao hàng), tuy nhiên hàng hóa bán ra không đi kèm bất cứ dịch vụ nào khác (ngoại trừ điều khoản bảo hành) được thực hiện trên lãnh thổ Việt Nam không thuộc đối tượng chi phối của luật thuế Nhà thầu.

Ví dụ minh họa cho trường hợp này như sau:

Công ty A là doanh nghiệp Việt Nam ký hợp đồng nhập khẩu ô tô của công ty B là doanh nghiệp Mỹ. Hợp đồng quy định hàng hóa được giao tại cửa khẩu Việt Nam, công ty B chịu mọi chi phí, trách nhiệm, rủi ro phát sinh cho đến khi hàng đến cửa khẩu giao, đồng thời thời hạn bảo hành được quy định là 20 tháng. Ngoài ra, công ty B không cung cấp bất kỳ dịch vụ nào khác liên quan.

Theo quy định đề cập ở trên: trường hợp này công ty B không thuộc đối tượng chịu thuế Nhà thầu.

3. Các sắc thuế thành phần

Thuế Nhà thầu nhập khẩu máy móc bao gồm thuế GTGT trên giá trị dịch vụ nhập khẩu và thuế TNDN đánh trên thu nhập của nhà thầu nước ngoài. Sau đây là chi tiết quy định về 2 sắc thuế này trong luật thuế Nhà thầu đối với trường hợp nhập khẩu máy móc.

#1. Thuế GTGT

-

Đối tượng chịu thuế và giá tính thuế GTGT

Đối tượng chịu thuế GTGT trong hoạt động nhập khẩu máy móc theo quy định của luật thuế Nhà thầu bao gồm:

- Dịch vụ hoặc dịch vụ gắn với hàng hóa là đối tượng chịu thuế GTGT (ở đây là máy móc nhập khẩu) được nhà thầu nước ngoài cung cấp cho doanh nghiệp Việt Nam trên cơ sở hợp đồng nhà thầu, được tiêu dùng tại Việt Nam;

- Hàng hóa được cung cấp theo hợp đồng dưới hình thức điểm giao nhận tại Việt Nam, hoặc việc cung cấp hàng hóa có kèm theo các dịch vụ đi kèm (ngoại trừ trường hợp chỉ bao gồm dịch vụ bảo hành là nghĩa vụ của bên bán) (giá trị dịch vụ có thể bao hàm trong giá trị hợp đồng nhà thầu hoặc không): khi đó, giá trị hàng hóa chịu thuế GTGT khâu nhập khẩu, giá trị dịch vụ chịu thuế GTGT.

- Trường hợp hợp đồng không tách biệt được giá trị hàng hóa và dịch vụ nhập khẩu: thuế GTGT được tính trên toàn bộ giá trị hợp đồng

Chú ý: để xác định máy móc nhập khẩu có thuộc diện chịu thuế GTGT hay không, cần nắm vững các đối tượng không chịu thuế GTGT

--> Bạn đọc tham khảo đối tượng không chịu thuế GTGT tại đây!!!

-

Thuế suất thuế GTGT

TH1: Nhà thầu, nhà thầu phụ nước ngoài nộp thuế GTGT theo phương pháp khấu trừ

Nhà thầu nước ngoài thỏa mãn đủ các điều kiện sau được quyền trực tiếp kê khai, tính nộp thuế nhà thầu:

- Có cơ sở thường trú tại Việt Nam, hoặc là đối tượng cư trú tại Việt Nam;

- Thời hạn kinh doanh tại Việt Nam theo hợp đồng nhà thầu, hợp đồng nhà thầu phụ từ 183 ngày trở lên kể từ ngày hợp đồng nhà thầu, hợp đồng nhà thầu phụ có hiệu lực;

- Áp dụng chế độ kế toán Việt Nam và thực hiện đăng ký thuế, được cơ quan thuế cấp mã số thuế.

Khi đó thuế GTGT đối với hoạt động nhập khẩu máy móc được xác định bằng:

Số thuế GTGT phải nộp = Số thuế GTGT đầu ra - Số thuế GTGT đầu vào được khấu trừ

TH2: Nhà thầu nước ngoài không thỏa mãn TH1 nộp thuế theo phương pháp tỷ lệ % trên doanh thu, doanh nghiệp Việt Nam mua hàng hóa dịch vụ chịu trách nhiệm nộp thay.

Số thuế GTGT nhà thầu nước ngoài phải nộp được xác định như sau:

|

Số thuế GTGT phải nộp |

= |

Doanh thu tính thuế Giá trị gia tăng |

x |

Tỷ lệ % để tính thuế GTGT trên doanh thu |

Chú ý: trường hợp hợp đồng nhà thầu quy định: doanh thu nhà thầu nước ngoài nhận được không bao gồm thuế GTGT, khi đó doanh thu tính thuế được xác định bằng doanh thu có thuế GTGT theo công thức sau:

|

Doanh thu tính thuế GTGT |

= |

Doanh thu chưa bao gồm thuế GTGT |

|

1 - Tỷ lệ % thuế GTGT trên doanh thu |

Thuế suất thuế GTGT đối với ngành nghề kinh doanh được quy định như sau:

| STT | Ngành kinh doanh |

Tỷ lệ % trên doanh thu tính thuế GTGT |

| 1 | Dịch vụ, cho thuê máy móc thiết bị, bảo hiểm; xây dựng, lắp đặt không bao thầu nguyên vật liệu, máy móc, thiết bị | 5 |

| 2 |

Sản xuất, vận tải, dịch vụ có gắn với hàng hóa; xây dựng, lắp đặt có bao thầu nguyên vật liệu, máy móc, thiết bị |

3 |

| 3 | Hoạt động kinh doanh khác | 2 |

Bảng 1: thuế suất thuế GTGT đối với ngành nghề kinh doanh

#2. Thuế TNDN

-

Đối tượng chịu thuế TNDN

Đối tượng chịu thuế TNDN bao gồm:

- Hàng hóa được cung cấp theo hình thức giao nhận trên lãnh thổ Việt Nam; hoặc hàng hóa có bao gồm dịch vụ đi kèm: thu nhập chịu thuế TNDN được xác định bằng toàn bộ giá trị hàng hóa, dịch vụ;

- Thu nhập chịu thuế TNDN trong một số trường hợp cụ thể như sau:

-

◊ Thu nhập từ chuyển quyền sở hữu, quyền sử dụng tài sản, quyền tham gia các dự án, hợp đồng kinh tế tại Việt Nam;

◊ Thu nhập từ chuyển giao quyền sở hữu trí tuệ, quyền sử dụng, quyền tác giả đối với công nghệ, bản quyền phần mềm;

◊ Thu nhập từ chuyển nhượng, thanh lý tài sản;

◊ Thu nhập từ lãi tiền vay.

-

Thuế suất thuế TNDN

Thuế TNDN được xác định theo 2 phương pháp: phương pháp kê khai doanh thu, chi phí để xác định thu nhập chịu thuế và phương pháp tỷ lệ % trên doanh thu.

TH1: tính thuế TNDN theo phương pháp kê khai doanh thu, chi phí để xác định thu nhập chịu thuế:

--> Bạn đọc tham khảo hướng dẫn tính thuế TNDN theo phương pháp này tại đây!!!

TH2: tính thuế TNDN theo phương pháp tỷ lệ % trên doanh thu

Doanh thu tính thuế TNDN theo phương pháp tỷ lệ % trên doanh thu được xác định là doanh thu chưa bao gồm thuế GTGT. Căn cứ trên doanh thu tính thuế, số thuế TNDN phải nộp được xác định bằng:

|

Số thuế TNDN phải nộp |

= |

Doanh thu tính thuế TNDN |

x |

Tỷ lệ thuế TNDN tính trên doanh thu tính thuế |

Chú ý: trường hợp hợp đồng nhà thầu quy định doanh thu Nhà thầu nước ngoài nhận được không bao gồm thuế TNDN, khi đó doanh thu tính thuế bằng:

|

Doanh thu tính thuế TNDN |

= |

Doanh thu không bao gồm thuế TNDN |

|

1 - Tỷ lệ % thuế TNDN trên doanh thu tính thuế |

Theo đó, thuế suất thuế TNDN được quy định như sau:

| STT | Ngành kinh doanh | Tỷ lệ (%) thuế TNDN tính trên doanh thu tính thuế |

| 1 | Thương mại: phân phối, cung cấp hàng hóa, nguyên liệu, vật tư, máy móc, thiết bị; phân phối, cung cấp hàng hóa, nguyên liệu, vật tư, máy móc, thiết bị gắn với dịch vụ tại Việt Nam (bao gồm cả cung cấp hàng hóa theo hình thức xuất nhập khẩu tại chỗ - trừ trường hợp gia công hàng hóa cho tổ chức, cá nhân nước ngoài; cung cấp hàng hóa theo điều kiện giao hàng của Các điều khoản thương mại quốc tế - Incoterms) | 1 |

| 2 | Dịch vụ, cho thuê máy móc thiết bị, bảo hiểm, thuê giàn khoan | 5 |

| Riêng: | 10 | |

| - Dịch vụ quản lý nhà hàng, khách sạn, casino; | ||

| - Dịch vụ tài chính phái sinh | 2 | |

| 3 | Cho thuê tàu bay, động cơ tàu bay, phụ tùng tàu bay, tàu biển | 2 |

| 4 | Xây dựng, lắp đặt có bao thầu hoặc không bao thầu nguyên vật liệu, máy móc, thiết bị | 2 |

| 5 | Hoạt động sản xuất, kinh doanh khác, vận chuyển (bao gồm vận chuyển đường biển, vận chuyển hàng không) | 2 |

| 6 | Chuyển nhượng chứng khoán, chứng chỉ tiền gửi, tái bảo hiểm ra nước ngoài, hoa hồng nhượng tái bảo hiểm | 0,1 |

| 7 | Lãi tiền vay | 5 |

| 8 | Thu nhập bản quyền | 10 |

Bảng 2: thuế suất thuế TNDN đối với ngành kinh doanh

4. Thuế suất thuế GTGT và TNDN đối với các trường hợp đặc thù

Tùy thuộc vào đặc thù của từng hợp đồng nhà thầu, thuế suất thuế GTGT và TNDN lại được xác định theo những tỷ lệ khác nhau, cụ thể:

TH1: Hợp đồng nhà thầu bao gồm nhiều hoạt động kinh doanh

Thuế suất thuế GTGT và TNDN căn cứ vào doanh thu tính thuế đối với từng hoạt động kinh doanh khác nhau theo quy định tại hợp đồng. Trường hợp không tách riêng được giá trị từng hoạt động kinh doanh: áp dụng tỷ lệ thuế suất TNDN, GTGT đối với ngành nghề kinh doanh có thuế suất cao nhất cho toàn bộ giá trị hợp đồng.

TH2: Hợp đồng nhà thầu cung cấp máy móc thiết bị có kèm dịch vụ thực hiện tại Việt Nam

- Nếu hợp đồng tách riêng được giá trị máy móc thiết bị và giá trị dịch vụ: máy móc chịu thuế GTGT khâu nhập khẩu và thuế TNDN với thuế suất cho hoạt động thương mại (1%), dịch vụ chịu thuế suất thuế GTGT và thuế TNDN theo quy định tại Bảng 1 và Bảng 2

- Nếu hợp đồng không tách riêng được giá trị máy móc thiết bị và giá trị dịch vụ: thuế suất thuế GTGT là 3%, thuế TNDN là 2% trên doanh thu tính thuế

Ví dụ: trích câu hỏi trên website của Bộ Tài chính về trường hợp thuế nhà thầu đối với hoạt động nhập khẩu máy móc như sau:

Hỏi: Gửi Ban tư vấn Tôi có câu hỏi về thuế nhà thầu như sau: Công ty tôi có nhập khẩu máy móc từ công ty nước ngoài: Hợp đồng ghi rõ: “…Giá trị máy móc là: 1.000.000 USD Phí lắp đặt là: 800 USD Bên bán là người chịu thuế phát sinh tại việt nam theo hợp đồng Điều kiện giao hàng là tại Cảng Hải Phòng…” Bên tôi đã nộp làm thủ tục nhập khẩu và nộp thuế VAT ở khâu nhập khẩu. Bên bán phải chịu thuế nhà thầu cho Hợp đồng này, Nhưng tôi chưa rõ về cách tính. Về thuế VAT thì là 3%*800 USD=240 USD. Nhưng còn thuế thu nhập doanh nghiệp thì doanh thu tính thuế thu nhập doanh nghiệp ở đây là 800USD hay là 1.800.000 USD? Tôi có đọc thông tư mà vẫn chưa rõ được khoản này Kính mong ban biên tập trả lời giúp tôi.

Trường hợp này, ban tư vấn Bộ Tài chính đã đưa ra câu trả lời như sau:

- Đối với thuế GTGT: bên bán phải nộp thuế GTGT với tổng giá trị dịch vụ lắp đặt theo hợp đồng, thuế suất theo quy định tại Thông tư 103 là 5%

- Đối với thuế TNDN:

◊ Thuế TNDN với giá trị máy móc thiết bị là 1% trên tổng giá trị máy móc thiết bị theo hợp đồng

◊ Đối với dịch vụ lắp đặt: Thuế TNDN = (Giá trị dịch vụ lắp đặt - Thuế GTGT tính trên giá trị dịch vụ lắp đặt) x 5% (do thuế TNDN được xác định dựa trên doanh thu không bao gồm thuế GTGT)

TH3: Hợp đồng nhà thầu hoạt động xây dựng lắp đặt bao thầu nguyên vật liệu, máy móc thiết bị

- Hợp đồng nhà thầu tách biệt được giá trị các hoạt động kinh doanh:

+ Về thuế GTGT: Nhà thầu chỉ chịu thuế GTGT đối với phần dịch vụ, thuế suất căn cứ theo quy định trên từng loại hình dịch vụ cụ thể (không phải chịu thuế GTGT đối với máy móc do đã nộp thuế GTGT khâu nhập khẩu hoặc không thuộc diện chịu thuế GTGT). Số thuế GTGT phải nộp là tổng của số thuế các dịch vụ tương ứng bao gồm.

+ Về thuế TNDN: thuế TNDN phải nộp bằng tổng số thuế TNDN của từng hoạt động kinh doanh.

- Hợp đồng nhà thầu không tách riêng được giá trị các hoạt động kinh doanh:

+ Về thuế GTGT: áp dụng thuế suất 3% trên doanh thu tính thuế.

+ Về thuế TNDN: áp dụng thuế suất 2% trên doanh thu tính thuế.

- Nhà thầu nước ngoài ký hợp đồng bàn giao giá trị hạng mục công việc có bao thầu nguyên vật liệu, máy móc thiết bị cho nhà thầu phụ, nhà thầu nước ngoài chỉ chịu trách nhiệm cung cấp dịch vụ: nhà thầu chịu thuế suất thuế GTGT và TNDN là 5% trên tổng giá trị dịch vụ cung cấp.

Ví dụ: Nhà thầu nước ngoài A ký hợp đồng xây dựng nhà máy may với bên Việt Nam, giá trị toàn bộ hợp đồng là 43.000 USD (không bao gồm dịch vụ bảo hành)

TH1: hợp đồng nhà thầu tách riêng các hoạt động kinh doanh như sau:

+ Giá trị máy móc thiết bị phục vụ công trình: 30.000 USD (toàn bộ thuộc diện chịu thuế GTGT, đã nộp thuế GTGT khâu nhập khẩu)

+ Giá trị dịch vụ bảo hành đi kèm máy móc thiết bị: 8.000 USD

+ Giá trị dịch vụ thiết kế dây chuyền công nghệ, thiết kế khác: 3.000 USD.

+ Giá trị dịch vụ giám sát, hướng dẫn lắp đặt: 3.000 USD.

+ Giá trị dịch vụ đào tạo kỹ thuật, vận hành thử: 2.000 USD

+ Giá trị nhà xưởng, hệ thống phụ trợ khác, xây dựng, lắp đặt: 5.000 USD.

Do bên Việt Nam đã thực hiện nộp thuế GTGT khâu nhập khẩu đối với máy móc nhập khẩu: nhà thầu A chỉ chịu trách nhiệm thuế nhà thầu đối với phần giá trị dịch vụ.

Số thuế GTGT phải nộp được xác định như sau:

- Đối với dịch vụ bảo hành, dịch vụ thiết kế, dịch vụ giám sát, hướng dẫn lắp đặt, dịch vụ đào tạo kỹ thuật, vận hành thử: thuế suất 5%

(8.000 + 3.000 + 3.000 + 2.000) x 5% = 800USD.

- Đối với hoạt động xây dựng lắp đặt: thuế suất 3%: 5.000 x 3% = 150USD

TH2: hợp đồng nhà thầu không tách riêng giá trị các hoạt động kinh doanh:

--> Thuế GTGT được tính trên toàn bộ giá trị hợp đồng với thuế suất 3%: 43.000 x 3% = 1.290USD

TH3: nhà thầu A giao lại toàn bộ các phần công việc có bao thầu máy móc thiết bị cho nhà thầu phụ, nhà thầu A chỉ chịu trách nhiêm thực hiện dịch vụ giám sát, hướng dẫn lắp đặt

--> Thuế GTGT được tính trên phần giá trị dịch vụ giám sát, hướng dẫn lắp đặt, thuế suất 5%: 3.000 x 5% = 150USD

Trên đây là những vấn đề cơ bản về Thuế nhà thầu nhập khẩu máy móc mà ES vừa chia sẻ cùng các bạn. Nếu có vấn đề nào chưa rõ hoặc cần hỗ trợ, các bạn có thể để lại bình luận bên dưới hoặc đặt câu hỏi theo đường dẫn: https://esaudit.com.vn/hoi-dap/. Chúng tôi sẽ hỗ trợ các bạn trong thời gian sớm nhất.