Thuế GTGT đầu vào là loại thuế phát sinh phổ biến với hầu hết các doanh nghiệp, do đó, việc tuân thủ các nguyên tắc và đáp ứng các yêu cầu để được khấu trừ thuế GTGT đầu vào luôn là mối quan tâm lớn của tất cả các doanh nghiệp. Vậy những trường hợp nào thì doanh nghiệp không được tính khấu trừ thuế GTGT đầu vào? Trong phạm vi bài viết này ES sẽ chia sẻ tới các bạn những điểm quan trọng cần lưu ý nhé!

- Hoàn thuế GTGT, Điều kiện và thủ tục hoàn thuế

- Nghị định 209/2013/NĐ-CP hướng dẫn thi hành Luật thuế GTGT

- Nghị định 93/2013/NĐ-CP sửa đổi bổ sung luật thuế TNDN và thuế GTGT

- Thông tư 92/2015/TT-BTC hướng dẫn về thuế GTGT và Thuế thu nhập cá nhân

Để tiện theo dõi các bạn lướt qua nội dung dưới đây trước nhé:

- #1.Các trường hợp không được khấu trừ thuế GTGT đầu vào

- #1.1 Lỗi về hóa đơn

- #1.2 Hóa đơn từ 20 triệu đồng trở lên mà không có chứng từ thanh toán qua ngân hàng

- #1.3 Thuế GTGT đầu vào của số lượng hàng hóa hao hụt vượt định mức

- #1.4 Tiền thuê nhà cho chuyên gia nước ngoài

- #1.5 Thuế GTGT của hàng hóa, dịch vụ sử dụng đồng thời cho sản xuất, kinh doanh mặt hàng chịu thuế và không chịu thuế GTGT

- #1.6 Ô tô trên 1,6 tỷ đồng chỉ được khấu trừ 160 triệu đồng

- #1.7 Thuế GTGT dùng cho sản xuất, kinh doanh hàng không chịu thuế GTGT

- #1.8 Văn phòng tổng công ty, tập đoàn không trực tiếp hoạt động kinh doanh và các đơn vị hành chính sự nghiệp trực thuộc

- #1.9 Các trường hợp cơ sở kinh doanh có hàng hóa xuất khẩu hoặc hàng hóa

- #2. Các câu hỏi liên quan thường gặp

#1.Các trường hợp không được khấu trừ thuế GTGT đầu vào

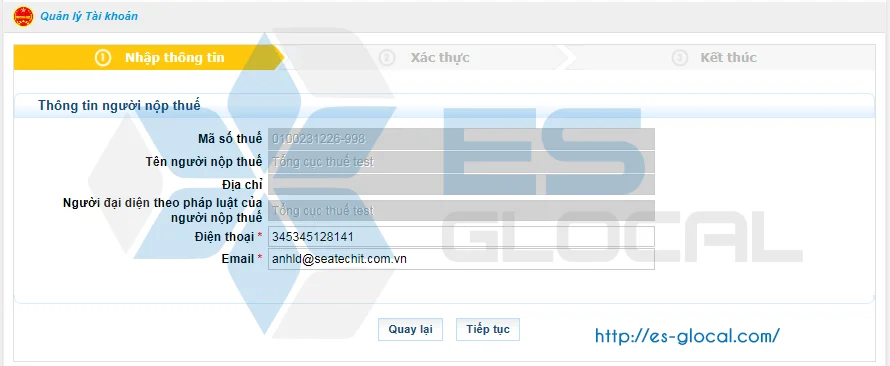

Căn cứ Điều 14, Thông tư 219/2013/TT-BTC (TT 219) về nguyên tắc khấu trừ thuế GTGT, Điều 15, Thông tư 219/2013/TT-BTC về điều kiện khấu trừ thuế GTGT, thuế GTGT đầu vào được khấu trừ tuân thủ các nguyên tắc và điều kiện sau:

- Thuế GTGT đầu vào của hàng hóa, dịch vụ khấu trừ phải sử dụng cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế GTGT;

- Kê khai, khấu trừ thuế GTGT đầu vào của các kỳ trước kê khai sót trước khi cơ quan thuế, cơ quan có thẩm quyền công bố quyết định kiểm tra thuế, thanh tra thuế tại trụ sở người nộp thuế;

- Có hoá đơn giá trị gia tăng hợp pháp của hàng hoá, dịch vụ mua vào hoặc chứng từ nộp thuế giá trị gia tăng khâu nhập khẩu hoặc chứng từ nộp thuế GTGT thay cho phía nước ngoài;

- Có chứng từ thanh toán không dùng tiền mặt đối với hàng hóa, dịch vụ mua vào (bao gồm cả hàng hoá nhập khẩu) từ hai mươi triệu đồng trở lên, trừ trường hợp tổng giá trị hàng hoá, dịch vụ mua vào từng lần theo hóa đơn dưới hai mươi triệu đồng theo giá đã có thuế GTGT.

>>> Xem thêm bài viết nguyên tắc khấu trừ thuế GTGT tại đây nhé!

Căn cứ các quy định trên đây, các trường hợp không được tính khấu trừ thuế GTGT đầu vào bao gồm:

#1.1 Lỗi về hóa đơn

Theo khoản 15 Điều 14 Thông tư 219/2013/TT-BTC, cơ sở kinh doanh không được tính khấu trừ thuế GTGT đầu vào đối với trường hợp sau:

- Hóa đơn GTGT sử dụng không đúng quy định của pháp luật như: Hóa đơn GTGT không ghi thuế GTGT (trừ trường hợp đặc thù được dùng hóa đơn GTGT ghi giá thanh toán là giá đã có thuế GTGT).

- Hóa đơn không ghi hoặc ghi không đúng một trong các chỉ tiêu như tên, địa chỉ, mã số thuế của người bán nên không xác định được người bán.

- Hóa đơn không ghi hoặc ghi không đúng một trong các chỉ tiêu như tên, địa chỉ, mã số thuế của người mua nên không xác định được người mua (trừ trường hợp hướng dẫn tại khoản 12 Điều 14 Thông tư 219/2013/TT-BTC).

- Hóa đơn, chứng từ nộp thuế GTGT giả, hóa đơn bị tẩy xóa, hóa đơn khống (không có hàng hóa, dịch vụ kèm theo).

- Hóa đơn ghi giá trị không đúng giá trị thực tế của hàng hóa, dịch vụ mua, bán hoặc trao đổi

#1.2 Hóa đơn từ 20 triệu đồng trở lên mà không có chứng từ thanh toán qua ngân hàng

Hàng hóa, dịch vụ mua vào từng lần theo hóa đơn từ 20 triệu đồng trở lên theo giá đã có thuế GTGT nếu không có chứng từ thanh toán qua ngân hàng thì không được khấu trừ. Đối với những hóa đơn này, cơ sở kinh doanh kê khai vào mục hàng hóa, dịch vụ không đủ điều kiện khấu trừ trong bảng kê hóa đơn, chứng từ hàng hóa, dịch vụ mua vào.

Như vậy, hóa đơn từ 20 triệu đồng trở lên theo giá đã có thuế GTGT chỉ được khấu trừ khi có chứng từ thanh toán qua ngân hàng.

#1.3 Thuế GTGT đầu vào của số lượng hàng hóa hao hụt vượt định mức

Trường hợp hàng hóa có hao hụt tự nhiên do tính chất lý hóa trong quá trình vận chuyển, bơm rót như xăng, dầu… thì được kê khai, khấu trừ số thuế GTGT đầu vào của số lượng hàng hóa thực tế hao hụt tự nhiên không vượt quá định mức hao hụt theo quy định. Số thuế GTGT đầu vào của số lượng hàng hóa hao hụt vượt định mức không được khấu trừ, hoàn thuế.

>>> Xem thêm bài viết hoàn thuế GTGT hàng nhập khẩu tại đây nhé!

#1.4 Tiền thuê nhà cho chuyên gia nước ngoài

Trường hợp cơ sở kinh doanh có các chuyên gia nước ngoài sang Việt Nam công tác, giữ các chức vụ quản lý tại Việt Nam, hưởng lương tại Việt Nam theo hợp đồng lao động ký với cơ sở kinh doanh tại Việt Nam thì cơ sở kinh doanh không được khấu trừ thuế GTGT của khoản tiền thuê nhà cho các chuyên gia nước ngoài này.

#1.5 Thuế GTGT của hàng hóa, dịch vụ sử dụng đồng thời cho sản xuất, kinh doanh mặt hàng chịu thuế và không chịu thuế GTGT

Căn cứ khoản 9 Điều 1 Thông tư 26/2015/TT-BTC, thuế GTGT đầu vào của hàng hóa, dịch vụ (kể cả tài sản cố định) sử dụng đồng thời cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế và không chịu thuế GTGT thì chỉ được khấu trừ số thuế GTGT đầu vào của hàng hóa, dịch vụ dùng cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế GTGT (phải phân bổ số thuế GTGT được khấu trừ, phần thuế GTGT đầu vào dùng cho sản xuất, kinh doanh hàng không chịu thuế thì không được khấu trừ).

#1.6 Ô tô trên 1,6 tỷ đồng chỉ được khấu trừ 160 triệu đồng

Theo điều 9, Thông tư 151/2014/TT-BTC sửa đổi, bổ sung khoản 3 Điều 14 Thông tư số 219/2013/TT-BTC có quy định như sau:

Như vậy, ô tô sử dụng vào kinh doanh vận chuyển hàng hoá, hành khách, kinh doanh du lịch, khách sạn; ô tô dùng để làm mẫu và lái thử cho kinh doanh ô tô thì được khấu trừ toàn bộ.

Ô tô chở người từ 09 chỗ ngồi trở xuống có trị giá vượt trên 1,6 tỷ đồng (giá chưa có thuế GTGT) thì số thuế GTGT đầu vào tương ứng với phần trị giá vượt trên 1,6 tỷ đồng không được khấu trừ.

#1.7 Thuế GTGT dùng cho sản xuất, kinh doanh hàng không chịu thuế GTGT

Thuế GTGT đầu vào của hàng hóa, dịch vụ sử dụng cho sản xuất, kinh doanh hàng hóa, dịch vụ không chịu thuế GTGT không được khấu trừ, trừ các trường hợp sau:

- Thuế GTGT của hàng hóa, dịch vụ mà cơ sở kinh doanh mua vào để sản xuất kinh doanh hàng hóa, dịch vụ cung cấp cho tổ chức, cá nhân nước ngoài, tổ chức quốc tế để viện trợ nhân đạo, viện trợ không hoàn lại hướng dẫn tại khoản 19 Điều 4 Thông tư 219/2013/TT-BTC được khấu trừ toàn bộ.

- Thuế GTGT đầu vào của hàng hóa, dịch vụ sử dụng cho hoạt động tìm kiếm, thăm dò, phát triển mỏ dầu khí đến ngày khai thác đầu tiên hoặc ngày sản xuất đầu tiên được khấu trừ toàn bộ.

#1.8 Văn phòng tổng công ty, tập đoàn không trực tiếp hoạt động kinh doanh và các đơn vị hành chính sự nghiệp trực thuộc

Văn phòng tổng công ty, tập đoàn không trực tiếp hoạt động kinh doanh và các đơn vị hành chính sự nghiệp trực thuộc như: Bệnh viện, trạm xá, nhà nghỉ điều dưỡng, viện, trường đào tạo... không phải là người nộp thuế GTGT thì không được khấu trừ hay hoàn thuế GTGT đầu vào của hàng hóa, dịch vụ mua vào phục vụ cho hoạt động của các đơn vị này.

Trường hợp các đơn vị này có hoạt động kinh doanh hàng hóa, dịch vụ chịu thuế GTGT thì phải đăng ký, kê khai nộp thuế GTGT riêng cho các hoạt động này.

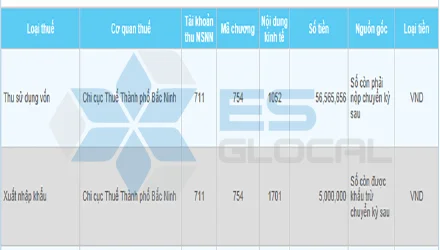

#1.9 Các trường hợp cơ sở kinh doanh có hàng hóa xuất khẩu hoặc hàng hóa

Các trường hợp cơ sở kinh doanh có hàng hóa xuất khẩu hoặc hàng hóa được coi như xuất khẩu nếu đã có xác nhận của cơ quan hải quan (đối với hàng hóa xuất khẩu) nhưng không có đủ các thủ tục, hồ sơ khác đối với từng trường hợp cụ thể thì không phải tính thuế GTGT đầu ra nhưng không được khấu trừ thuế GTGT đầu vào. Riêng đối với trường hợp hàng hóa gia công chuyển tiếp và hàng hóa xuất khẩu tại chỗ, nếu không có đủ một trong các thủ tục, hồ sơ theo quy định thì phải tính và nộp thuế GTGT như hàng hóa tiêu thụ nội địa.

Đối với cơ sở kinh doanh có dịch vụ xuất khẩu nếu không đáp ứng điều kiện về thanh toán qua ngân hàng hoặc được coi như thanh toán qua ngân hàng thì không được áp dụng thuế suất thuế GTGT 0%, không phải tính thuế GTGT đầu ra nhưng không được khấu trừ thuế đầu vào.

#2. Các câu hỏi liên quan thường gặp

Hỏi: Những trường hợp nào không được khấu trừ thuế GTGT đầu vào?

Trả lời: ES đã chia sẻ những trường hợp nào không được khấu trừ thuế GTGT đầu vào bạn xem tại đây nhé.

Hỏi: Hóa đơn ghi giá trị không đúng giá trị thực tế của hàng hóa, dịch vụ mua, bán hoặc trao đổi có được khấu trừ thuế GTGT đầu vào không?

Trả lời: Không bạn nhé.

Hãng Kiểm toán ES vừa tổng hợp đến bạn đọc các trường hợp không được khấu trừ thuế GTGT đầu vào. ES xin gửi lời cảm ơn chân thành đến quý bạn đọc thời gian qua đã ủng hộ chúng tôi. Nếu có vấn đề chưa rõ hoặc cần hỗ trợ, bạn đọc có thể để lại bình luận bên dưới hoặc đặt câu hỏi theo đường dẫn dưới đây để được hỗ trợ trong thời gian sớm nhất:https://esaudit.com.vn/hoi-dap/.Cảm ơn các bạn, chúc các bạn thành công!