Thuế thu nhập doanh nghiệp là gì? Trong nội dung bài viết này, chúng tôi đưa đến cho các bạn kiến thức tổng quan về thuế thu nhập doanh nghiệp, ưu đãi thuế thu nhập doanh nghiệp, chi phí thuế thu nhập doanh nghiệp hoãn lại và các khía cạnh liên quan...

I/Thuế thu nhập doanh nghiệp là gì?

Thuế thu nhập doanh nghiêp tiếng anh là Corporate Income Tax (CIT), cụm từ này còn được dịch theo cách khác là Company Income Tax, cả hai cách dịch trên đều mang nghĩa thuế thu nhập doanh nghiệp.

Thuế thu nhập doanh nghiệp là gì? Thuế TNDN là loại thuế trực thu đánh trên phần thu nhập sau khi trừ đi các khoản chi phí hợp lý, hợp pháp liên quan đế thu nhập của đối tượng nộp thuế.

1/ Thuế trực thu và thuế gián thu là gì?

- Thuế trực thu (Direct Tax) là loại thuế thu trực tiếp tính trên lợi ích, khoản thu nhập có được của cá nhân hoặc các tổ chức kinh tế. Người nộp thuế là người trực tiếp chịu thuế. Thuế thu nhập doanh nghiệp, thuế thu nhập cá nhân, thuế tài sản, thuế chuyển quyền sử dụng đất, thuế thừa kế… là các loại thuế trực thu.

- Thuế gián thu (Indirect Tax) là loại thuế thu gián tiếp thông qua một đơn vị trung gian (thường là doanh nghiệp) để đánh vào nhu cầu sử dụng hàng hóa – dịch vụ của người tiêu dùng cuối cùng. Giá mua hàng hóa – dịch vụ thường đã bao gồm thuế gián thu. Tức là người tiêu dùng cuối cùng là người chịu thuế, còn doanh nghiệp cung ứng ở vai trò là người nộp thuế. Thuế Vat, thuế xuất nhập khẩu, thuế tiêu thụ đặc biệt, thuế doanh thu… là các loại thuế gián thu.

2/ Luật thuế thu nhập doanh nghiệp mới nhất

Luật thuế Thu nhập doanh nghiệp mới nhất gồm những văn bản sau:

|

Số |

Tên văn bản |

Ngày hiệu lực |

Loại văn bản |

|

14/2008/QH12 |

Luật số 14/2008/QH12 của Quốc hội khoá XII về Thuế thu nhập doanh nghiệp |

01/01/2009 |

Luật |

|

32/2013/QH13 |

Luật số 32/2013/QH13 ban hành ngày 19/06/2013 của Quốc hội khoá XIII sửa đổi, bổ sung một số điều của Luật Thuế thu nhập doanh nghiệp |

01/01/2014 |

Luật |

|

71/2014/QH13 |

Luật số 71/2014/QH13 ban hành ngày 26/11/2014 của Quốc hội khoá XIII sửa đổi các Luật về thuế 2014 |

01/01/2015 |

Luật |

|

218/2013/NĐ-CP |

Nghị định 218/2013/NĐ-CP của Chính phủ quy định chi tiết và hướng dẫn thi hành Luật Thuế thu nhập doanh nghiệp |

15/02/2014 |

Nghị định |

|

91/2014/NĐ-CP |

Nghị định 91/2014/NĐ-CP sửa đổi các Nghị định quy định về thuế |

15/11/2014 |

Nghị định |

|

12/2015/NĐ-CP |

Nghị định 12/2015/NĐ-CP hướng dẫn Luật sửa đổi, bổ sung một số điều của các Luật về thuế và sửa đổi, bổ sung một số điều của các Nghị định về thuế |

01/01/2015 |

Nghị định |

|

12/VBHN-BTC |

Văn bản hợp nhất số 12/VBHN-BTC năm 2015 hợp nhất Nghị định quy định chi tiết và hướng dẫn thi hành Luật thuế thu nhập doanh nghiệp do Bộ Tài chính ban hành |

26/05/2015 |

Nghị định |

|

66/2010/TT-BTC |

Thông tư 66/2010/TT-BTC hướng dẫn thực hiện việc xác định giá thị trường trong giao dịch kinh doanh giữa các bên có quan hệ liên kết |

06/06/2010 |

Thông tư |

|

199/2012/TT-BTC |

Thông tư 199/2012/TT-BTC hướng dẫn Nghị định 122/2011/NĐ-CP về chuyển đổi ưu đãi thuế thu nhập doanh nghiệp đối với doanh nghiệp đang được hưởng ưu đãi thuế thu nhập doanh nghiệp do đáp ứng điều kiện về tỷ lệ xuất khẩu mà bị chấm dứt ưu đãi theo cam kết WTO do Bộ trưởng Bộ Tài chính ban hành |

31/12/2012 |

Thông tư |

|

135/2013/TT-BTC |

Thông tư 135/2013/TT-BTC của Bộ Tài chính về việc hướng dẫn áp dụng thí điểm chính sách thuế thu nhập doanh nghiệp đối với tổ chức tài chính vi mô |

11/11/2013 |

Thông tư |

|

78/2014/TT-BTC |

Thông tư 78/2014/TT-BTC hướng dẫn thi hành nghị định số 218/2013/nđ-cp ngày 26/12/2013 của chính phủ quy định và hướng dẫn thi hành luật thuế thu nhập doanh nghiệp |

02/08/2014 |

Thông tư |

|

212/2015/TT-BTC |

Thông tư 212/2015/TT-BTC hướng dẫn chính sách thuế thu nhập doanh nghiệp đối với hoạt động bảo vệ môi trường quy định tại nghị định số 19/2015/nđ-cp ngày 14/02/2015 của chính phủ quy định chi tiết thi hành một số điều của luật bảo vệ môi trường |

15/01/2015 |

Thông tư |

|

119/2014/TT-BTC |

Thông tư 119/2014/TT-BTC sửa đổi Thông tư 156/2013/TT-BTC, 111/2013/TT-BTC, 219/2013/TT-BTC, 08/2013/TT-BTC, 85/2011/TT-BTC, 39/2014/TT-BTC và 78/2014/TT-BTC để cải cách, đơn giản thủ tục hành chính về thuế do Bộ trưởng Bộ Tài chính ban hành |

15/01/2015 |

Thông tư |

|

151/2014/TT-BTC |

Thông tư 151/2014/TT-BTC hướng dẫn thi hành Nghị định 91/2014/NĐ-CP sửa đổi, bổ sung một số điều tại Nghị định quy định về thuế do Bộ trưởng Bộ Tài chính ban hành |

15/01/2015 |

Thông tư |

|

96/2015/TT-BTC |

Thông tư 96/2015/TT-BTC ban hành 22/06/2015 của Bộ Tài chính về việc hướng dẫn về thuế thu nhập doanh nghiệp tại Nghị định 12/2015/NĐ-CP ngày 12/02/2015 của Chính phủ quy định chi tiết thi hành Luật sửa đổi, bổ sung một số điều của các Luật về thuế và sửa đổi bổ sung một số điều của các Nghị định về thuế và sửa đổi, bổ sung một số điều của Thông tư 78/2014/TT-BTC ngày 18/06/2014, Thông tư số 119/2014/TT-BTC ngày 25/08/2014, Thông tư số 151/2014/TT-BTC ngày 10/10/2014 của Bộ Tài chính |

06/08/2015 |

Thông tư |

|

26/VBHN-BTC |

Văn bản hợp nhất 26/VBHN-BTC năm 2015 hợp nhất Thông tư hướng dẫn Nghị định 218/2013/NĐ-CP và Luật Thuế thu nhập doanh nghiệp do Bộ trưởng Bộ Tài chính ban hành |

14/09/2015 |

Văn bản hợp nhất |

3/ Đối tượng nộp thuế TNDN là ai?

Người nộp thuế thu nhập doanh nghiệp là tổ chức hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ có thu nhập chịu thuế theo quy định của Luật thuế thu nhập doanh nghiệp sửa đổi năm 2013 bao gồm:

a) Doanh nghiệp được thành lập theo quy định của pháp luật Việt Nam;

b) Doanh nghiệp được thành lập theo quy định của pháp luật nước ngoài (sau đây gọi là doanh nghiệp nước ngoài) có cơ sở thường trú hoặc không có cơ sở thường trú tại Việt Nam;

c) Tổ chức được thành lập theo Luật hợp tác xã;

d) Đơn vị sự nghiệp được thành lập theo quy định của pháp luật Việt Nam;

e) Tổ chức khác có hoạt động sản xuất, kinh doanh có thu nhập.

Doanh nghiệp có thu nhập chịu thuế quy định tại Điều 3 của Luật thuế thu nhập doanh nghiệp sửa đổi năm 2013 phải nộp thuế thu nhập doanh nghiệp như sau:

a) Doanh nghiệp được thành lập theo quy định của pháp luật Việt Nam nộp thuế đối với thu nhập chịu thuế phát sinh tại Việt Nam và thu nhập chịu thuế phát sinh ngoài Việt Nam;

b) Doanh nghiệp nước ngoài có cơ sở thường trú tại Việt Nam nộp thuế đối với thu nhập chịu thuế phát sinh tại Việt Nam và thu nhập chịu thuế phát sinh ngoài Việt Nam liên quan đến hoạt động của cơ sở thường trú đó;

c) Doanh nghiệp nước ngoài có cơ sở thường trú tại Việt Nam nộp thuế đối với thu nhập chịu thuế phát sinh tại Việt Nam mà khoản thu nhập này không liên quan đến hoạt động của cơ sở thường trú;

d) Doanh nghiệp nước ngoài không có cơ sở thường trú tại Việt Nam nộp thuế đối với thu nhập chịu thuế phát sinh tại Việt Nam.

Cơ sở thường trú của doanh nghiệp nước ngoài là cơ sở sản xuất, kinh doanh mà thông qua cơ sở này, doanh nghiệp nước ngoài tiến hành một phần hoặc toàn bộ hoạt động sản xuất, kinh doanh tại Việt Nam, bao gồm:

a) Chi nhánh, văn phòng điều hành, nhà máy, công xưởng, phương tiện vận tải, mỏ dầu, mỏ khí, mỏ hoặc địa điểm khai thác tài nguyên thiên nhiên khác tại Việt Nam;

b) Địa điểm xây dựng, công trình xây dựng, lắp đặt, lắp ráp;

c) Cơ sở cung cấp dịch vụ, bao gồm cả dịch vụ tư vấn thông qua người làm công hoặc tổ chức, cá nhân khác;

d) Đại lý cho doanh nghiệp nước ngoài;

e) Đại diện tại Việt Nam trong trường hợp là đại diện có thẩm quyền ký kết hợp đồng đứng tên doanh nghiệp nước ngoài hoặc đại diện không có thẩm quyền ký kết hợp đồng đứng tên doanh nghiệp nước ngoài nhưng thường xuyên thực hiện việc giao hàng hoá hoặc cung ứng dịch vụ tại Việt Nam.

4/ Tính thuế TNDN

- Tính thuế TNDN có công thức như sau:

| Thuế TNDN phải nộp | = | {Thu nhập tính thuế | - | Phần trích lập quỹ KD & CN (nếu có)} | Phần trích lập quỹ KD & CN (nếu có)} | x | Thuế suất thuế TNDN |

>>> Để hiểu rõ hơn về Tính thuế TNDN như thế nào các bạn xem tại đây!

5/ Thuế suất thuế TNDN

Thuế suất thuế TNDN năm 2018 đến hiện tại (năm 2019) áp dụng như sau:

Tất cả các DN sẽ áp dụng thuế suất thuế TNDN là 20% (kể cả hợp tác xã, đơn vị sự nghiệp) và thu nhập từ hoạt động chuyển nhượng bất động sản, chuyển nhượng dự án đầu tư, chuyển nhượng quyền tham gia dự án đầu tư, chuyển nhượng quyền thăm dò, khai thác, chế biến khoáng sản theo quy định của pháp luật phải hạch toán riêng để kê khai nộp thuế thu nhập doanh nghiệp (từ ngày 01/01/2016 áp dụng mức thuế suất 20%)

>>> Để hiểu rõ hơn về Thuế suất thuế TNDN như thế nào mới các bạn xem tại đây!

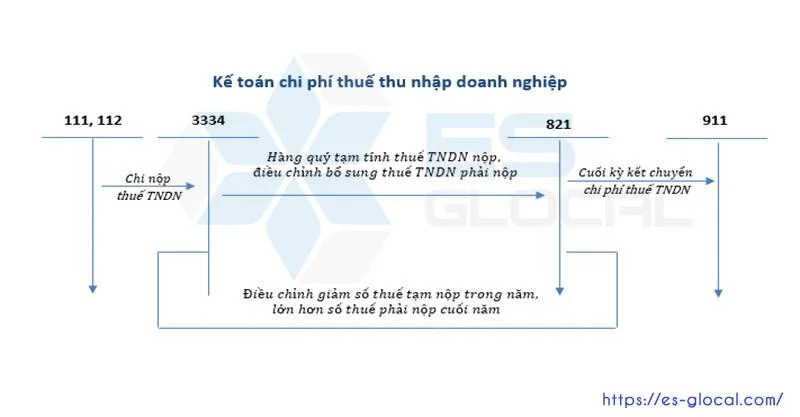

6/ Hạch toán thuế TNDN

a) Hạch toán thuế TNDN tạm nộp hàng quý

Căn cứ vào chứng từ nộp thuế thu nhập doanh nghiệp để ghi nhận số thuế thu nhập doanh nghiệp tạm phải nộp vào chi phí thuế thu nhập doanh nghiệp như sau:

- Hạch toán chi phí thuế TNDN:

Nợ TK 821 – Chi phí thuế thu nhập doanh nghiệp

Có TK 3334 – Thuế thu nhập doanh nghiệp

- Hạch toán số tiền thuế TNDN đã tạm nộp:

Nợ TK 3334 – Thuế thu nhập doanh nghiệp

Có TK 111, 112

b) Hạch toán thuế TNDN sau quyết toán:

- Nếu số thuế thu nhập doanh nghiệp thực hiện phải nộp nhỏ hơn số thuế thu nhập doanh nghiệp tạm nộp hàng quý trong năm. Doanh nghiệp hạch toán:

Nợ TK 3334 – Thuế thu nhập doanh nghiệp

Có TK 821 – Chi phí thuế thu nhập doanh nghiệp

- Nếu số thuế thu nhập doanh nghiệp thực tế phải nộp lớn lơn số thuế thu nhập doanh nghiệp tạm nộp hàng quý trong năm. Doanh nghiệp hạch toán:

Nợ TK 821 – Chi phí thuế thu nhập doanh nghiệp

Có TK 3334 – Thuế thu nhập doanh nghiệp

c) Hạch toán kết chuyển chi phí thuế TNDN:

Cuối kỳ kế toán, kết chuyển chi phí thuế thu nhập hiện hành, ghi:

- Nếu TK 821 có số phát sinh bên Nợ lớn hơn số phát sinh Có thì số chênh lệch, ghi:

Nợ TK 911 – Xác định kết quả kinh doanh

Có TK 821 – Chi phí thuế thu nhập doanh nghiệp hiện hành

- Nếu TK 821 có số phát sinh Nợ nhỏ hơn số phát sinh Có thì số chênh lệch, ghi:

Nợ TK 821 – Chi phí thuế thu nhập doanh nghiệp hiện hành

Có TK 911 – Xác định kết quả kinh doanh

d) Hạch toán khoản tiền chậm nộp tiền thuế TNDN

- Xác định số tiền chậm nộp:

Nợ 811 – Chi phí khác

Có 3339 – Phí, lệ phí và các khoản phải nộp khác

Lưu ý: Khoản chi phí phạt vi phạm hành chính này không được tính vào chi phí được trừ khi tính thuế TNDN

- Khi nộp tiền phạt

Nợ 3339 – Phí, lệ phí và các khoản phí phải nộp khác

Có TK 111, 112

e) Hạch toán truy thu thuế TNDN (điều chỉnh số liệu sau thanh tra)

Căn cứ vào kết luận thanh tra và xử phạt vi phạm hành chính của cơ quan thuế

- Hạch toán tăng khoản tiền thuế TNDN bị truy thu:

Nợ TK 4211

Có TK 3334: Số tiền bị truy thu

- Hạch toán khi nộp tiền thuế TNDN bị truy thu:

Nợ TK 3334

Có TK 111, 112

- Còn tiền phạt chậm nộp thuế TNDN hạch toán tương tự như trên

f) Hạch toán thuế TNDN hoãn lại (theo TT 200)

- Chi phí thuế thu nhập doanh nghiệp hoãn lại phát sinh trong năm từ việc ghi nhận thuế thu nhập hoãn lại phải trả (là số chênh lệch giữa thuế thu nhập hoãn lại phải trả phát sinh trong năm lớn hơn thuế thu nhập hoãn lại phải trả được hoàn nhập trong năm), ghi:

Nợ TK 8212 – Chi phí thuế thu nhập doanh nghiệp hoãn lại

Có TK 347 – Thuế thu nhập hoãn lại phải trả

- Chi phí thuế thu nhập doanh nghiệp hoãn lại phát sinh trong năm từ việc hoàn nhập tài sản thuế thu nhập doanh nghiệp hoãn lại đã ghi nhận từ các năm trước (là số chênh lệch giữa tài sản thuế thu nhập hoãn lại được hoàn nhập trong năm lớn hơn tài sản thuế thu nhập hoãn lại phát sinh trong năm), ghi

Nợ TK 8212 – Chi phí thuế thu nhập doanh nghiệp hoãn lại

Có TK 243 – Tài sản thuế thu nhập hoãn lại

- Ghi giảm chi phí thuế thu nhập doanh nghiệp hoãn lại (số chênh lệch giữa tài sản thuế thu nhập hoãn lại phát sinh trong năm lớn hơn tài sản thuế thu nhập hoãn lại được hoàn nhập trong năm), ghi:

Nợ TK 243 – Tài sản thuế thu nhập hoãn lại

Có TK 8212 – Chi phí thuế thu nhập doanh nghiệp hoãn lại

- Ghi giảm chi phí thuế thu nhập doanh nghiệp hoãn lại (số chênh lệch giữa thuế thu nhập hoãn lại phải trả được hoàn nhập trong năm lớn hơn thuế thu nhập hoãn lại phải trả phát sinh trong năm), ghi:

Nợ TK 347 – Thuế thu nhập doanh nghiệp hoãn lại phải trả

Có TK 8212 – Chi phí thuế thu nhập doanh nghiệp hoãn lại

Cuối kỳ, kế toán kết chuyển số chênh lệch giữa phát sinh bên Nợ và số phát sinh bên Có TK 8212 – Chi phí thuế thu nhập doanh nghiêp hoãn lại:

- Nếu TK 8212 có số phát sinh Nợ lớn hơn số phát sinh Có, thì số chênh lệch ghi:

Nợ TK 911 – Xác định kết quả kinh doanh

Có TK 8212 – Chi phí thuế thu nhập doanh nghiệp hoãn lại

- Nếu TK 8212 có số phát sinh Nợ nhỏ hơn số phát sinh Có, thì số chênh lệch ghi:

Nợ TK 8212 – Chi phí thuế thu nhập doanh nghiệp hoãn lại

Có TK 911 – Xác định kết quả kinh doanh.

- Nếu TK 8212 có số phát sinh Nợ nhỏ hơn số phát sinh Có, thì số chênh lệch ghi:

Nợ TK 8212 – Chi phí thuế thu nhập doanh nghiệp hoãn lại

Có TK 911 – Xác định kết quả kinh doanh

II/ Ưu đãi thuế thu nhập doanh nghiệp là gì?

1/ Ưu đãi thuế thu nhập doanh nghiệp là gì?

Ưu đãi thuế thu nhập doanh nghiệp là việc Nhà nước tạo ra một số điều kiện nhất định cho các đối tượng nộp thuế (doanh nghiệp) thực hiện hoạt động sản xuất, kinh doanh hoặc cung ứng dịch vụ trong các lĩnh vực, địa bàn, loại hình mà Nhà nước khuyến khích phát triển nhằm giảm bớt gánh nặng về thuế, thu hút đầu tư, hỗ trợ, giúp đỡ các doanh nghiệp trong quá trình hoạt động, góp phần thực hiện mục tiêu phát triển kinh tế - xã hội.

2/ Chính sách ưu đãi thuế thu nhập doanh nghiệp

Hình thức ưu đãi thuế thu nhập doanh nghiệp gồm:

a. Thuế suất ưu đãi:

Là việc Nhà nước đưa ra thuế suất thấp hơn thuế suất tiêu chuẩn chung và áp dụng đối với các ngành, nghề hoặc các khu vực được lựa chọn ưu đãi.

Theo Thông tư 78/2014/TT-BTC thuế suất thuế thu nhập doanh nghiệp là 20%, nhưng đối với những doanh nghiệp thực hiện dự án đầu tư mới tại địa bàn có điều kiện kinh tế - xã hội đặc biệt khó khăn thì được áp dung thuế suất ưu đãi là 10% trong 15 năm đầu.

b. Ưu đãi về thời gian miễn thuế:

Nhà nước sẽ đưa ra quy định miễn thuế cho một số đối tượng nộp thuế trong một khoảng thời gian nhất định.

c. Giảm thuế:

Nhà nước sẽ đưa ra nhiều cách giảm thuế như:

- Giảm thuế (giảm 50% số thuế phải nộp) cho một số đối tượng nộp thuế trong một khoảng thời gian nhất định;

- Doanh nghiệp thực hiện chuyển giao công nghệ thuộc lĩnh vực ưu tiên chuyển giao cho tổ chức, cá nhân ở địa bàn có điều kiện kinh tế - xã hội khó khăn được giảm 50% số thuế thu nhập doanh nghiệp tính trên phần thu nhập từ chuyển giao công nghệ.

- Doanh nghiệp sản xuất, xây dựng, vận tải sử dụng nhiều lao động nữ được giảm thuế thu nhập doanh nghiệp bằng số chi thêm cho lao động nữ.

- Doanh nghiệp sử dụng nhiều lao động là người dân tộc thiểu số được giảm thuế thu nhập doanh nghiêp bằng số chi thêm cho lao động là người dân tộc thiểu số.

>>> Để hiểu rõ hơn về Miễn thuế, giảm thuế thu nhập doanh nghiệp mời các bạn xem chi tiết tại đây

d. Khấu hao nhanh:

Nhà nước cho phép doanh nghiệp được trích khấu hao tài sản cố định vào chi phí sản xuất hợp lý được tính trừ cao hơn mức khấu hao cho phép theo lịch trình thông thường, như vậy số thuế phải nộp được trì hoãn đẩy lùi về những kỳ nộp thuế sau nhằm tạo điều kiện cho doanh nghiệp có thêm vốn để đẩy nhanh tốc độ thay thế tài sản vốn.

e. Khấu trừ thuế:

Thông qua quy định về việc cho phép doanh nghiệp thực hiện đầu tư được khấu trừ bổ sung một tỷ lệ nhất định tính trên giá trị đầu tư vào chi phí trước khi tính thuế hoặc vào số thuế phải nộp nhằm giảm nghĩa vụ thuế phải thực hiện với nhà nước. Khấu trừ thuế được xác định theo tỷ lệ tương ứng với giá trị đầu tư vào các lĩnh vực ngành nghề hoặc địa bàn khuyến khích đầu tư hình thức này cho hưởng ưu đãi theo hoạt đầu tư thực tế

f. Chuyển lỗ:

Doanh nghiệp có lỗ được chuyển lỗ sang năm sau, số lỗ này được trừ vào thu nhập tính thuế. Thời gian được chuyển lỗ không quá năm năm, kể từ năm tiếp theo năm phát sinh lỗ.

III/ Chi phí thuế thu nhập doanh nghiệp hoãn lại là gì? Tài sản thuế thu nhập doanh nghiệp hoãn lại là gì và các khía cạnh liên quan

1/ Chi phí thuế thu nhập doanh nghiệp hoãn lại là gì?

Chi phí thuế thu nhập doanh nghiệp hoãn lại là số thuế thu nhập doanh nghiệp sẽ phải nộp trong tương lai phát sinh từ việc:

- Ghi nhận thuế thu nhập hoãn lại phải trả trong năm;

- Hoàn nhập tài sản thuế thu nhập hoãn lại đã được ghi nhận từ các năm trước.

2/ Tài sản thuế thu nhập hoãn lại là gì?

Tài sản thuế thu nhập hoãn lại là thuế thu nhập doanh nghiệp sẽ được hoàn lại; trong tương lai tính trên các khoản: Chênh lệch tạm thời được khấu trừ; Giá trị được khấu trừ chuyển sang các năm sau của các khoản lỗ tính thuế chưa sử dụng; và Giá trị được khấu trừ chuyển sang các năm sau của các khoản ưu đãi thuế chưa sử dụng

- Trường hợp phát sinh từ chênh lệch tạm thời được khấu trừ

Thông thường sẽ phát sinh từ: chi phí trích trước, trích trước sửa chữa lớn TSCĐ, trích trước lãi vay trả sau…Đây là các khoản chi phí thực tế chưa phát sinh, nhưng để đảm bảo nguyên tắc phù hợp của kế toán, doanh nghiệp đã tính trước vào chi phí sản xuất kinh doanh trong kỳ. Các khoản chi phí này chưa có hóa đơn, chứng từ hợp lý và thực tế chưa phát sinh.

Công thức tính:

|

Tài sản thuế thu nhập hoãn lại tính trên chênh lệch tạm thời được khấu trừ |

= |

Chênh lệch tạm thời được khấu trừ |

x |

Thuế suất thuế TNDN hiện hành |

- Trường hợp phát sinh từ giá trị được khấu trừ chuyển sang năm sau của các khoản lỗ tính thuế chưa sử dụng

Nếu DN sau khi quyết toán thuế mà bị lỗ, thì được bù trừ lỗ vào thu nhập chịu thuế của các hoạt động kinh doanh có thu nhập của các năm tiếp theo ( thời gian chuyển lỗ không quá 5 năm kể từ năm tiếp sau năm phát sinh lỗ)

Công thức tính:

|

Tài sản thuế thu nhập hoãn lại tính trên các khoản lỗ tính thuế chưa sử dụng |

= |

Giá trị được khấu trừ chuyển sang năm sau của các khoản lỗ tính thuế chưa sử dụng |

x |

Thuế suất thuế TNDN hiện hành (%) |

- Trường hợp phát sinh từ các khoản ưu đãi thuế chưa sử dụng

Cuối năm tài chính kế toán xác định và ghi nhận thuế thu nhập doanh nghiệp hoãn lại trong năm hiện hành, nếu doanh nghiệp dự tính chắc chắn có đủ thu nhập tính thuế trong tương lai để sử dụng các khoản ưu đãi thuế chưa sử dụng từ các năm trước đó

Công thức tính:

|

Tài sản thuế thu nhập hoãn lại tính trên các khoản ưu đãi thuế chưa sử dụng |

= |

Giá trị được khấu trừ của các khoản ưu đãi thuế chưa sử dụng |

x |

Thuế suất thuế TNDN hiện hành (%) |

3/ Phương pháp kế toán một số giao dịch chủ yếu

Tài khoản sử dụng dùng để phản ánh Tài sản thuế thu nhập doanh nghiệp hoãn lại là 243

Bên Nợ: Giá trị tài sản thuế thu nhập hoãn lại tăng

Bên Có: Giá trị tài sản thuế thu nhập hoãn lại giảm

Số dư bên Nợ: Giá trị tài sản thuế thu nhập doanh nghiệp hoãn lại còn lại cuối kỳ.

- Nếu tài sản thuế thu nhập doanh nghiệp hoãn lại phát sinh trong năm lớn hơn tài sản thuế thu nhập hoãn lại được hoàn nhập trong năm, kế toán ghi nhận giá trị tài sản thuế thu nhập hoãn lại là số chênh lệch giữa số tài sản thuế thu nhập hoãn lại phát sinh lớn hơn số được hoàn nhập trong năm, ghi:

Nợ TK 243 – Tài sản thuế thu nhập hoãn lại

Có TK 8212 – Chi phí thuế thu nhập doanh nghiệp hoãn lại

- Nếu tài sản thuế thu nhập hoãn lại phát sinh trong năm nhỏ hơn tài sản thuế thu nhập hoãn lại được hoàn nhập trong năm, kế toán ghi giảm tài sản thuế thu nhập hoãn lại là số chênh lệch giữa số tài thuế thu nhập hoãn lại phát sinh nhỏ hơn số được hoàn nhập trong năm, ghi:

Nợ TK 8212 – Chi phí thuế thu nhập doanh nghiệp hoãn lại

Có TK 243 – Tài sản thuế thu nhập hoãn lại

Trên đây, Hãng Kiểm toán Es-Glocal đã chia sẻ với quý bạn đọc Thuế thu nhập doanh nghiệp là gì? Ưu đãi thuế thu nhập doanh nghiệp là gì? Chi phí thuế thu nhập doanh nghiệp hoãn lại...Chúng tôi hi vọng bài viết trên đây đem lại những thông tin bổ ích tới bạn đọc.

Mời các bạn theo dõi các bài viết tiếp theo của chúng tôi!